בשעות הקרובות יחזור אלייך נציג מטעם גוף פיננסי מוביל ויספק לך עד 10 הצעות משתלמות להלוואה בתנאים מובילים, יספק לך השוואה וסיוע לקבלת המימון באופן מהיר ומשתלם!

הון עצמי למשכנתא מינימאלי לרוכשי דירות, מעודכן לשנת 2025 לפי תקנות בנק ישראל.

סכום ההון העצמי הדרוש למשכנתא בישראל תלוי בסוג הנכס שאתם רוכשים. ככל שההון העצמי שלכם גבוה יותר, כך תנאי המשכנתא, ובמיוחד הריבית, יהיו אטרקטיביים יותר.

בלי בולשיט: החישוב האמיתי של הון עצמי

זו הטעות שחוזרת על עצמה הכי הרבה. אנשים מחשבים רק את המינימום הרגולטורי (25%). החישוב של כמה כסף אתם צריכים חייב לכלול את ההוצאות הנלוות. אלה יכולות להיות עוד 3%-5% ממחיר הדירה.

-

הוצאות לדוגמה: מס רכישה, שכר טרחת עורך דין ( 1.5%-0.5%), עלות שמאי, פתיחת תיק ועוד.

תקשיבו: ההוצאות האלה לא ממומנות על ידי המשכנתא. הן חייבות לבוא מכם, מראש. בשביל השקט הנפשי, תכוונו ל- 30%-35% הון עצמי נזיל.

במידה ואין לך הון עצמי תוכל לבדוק איך לקחת משכנתא ללא הון עצמי.

מחשבון הון עצמי למשכנתא

בדקו כמה הון עצמי אתם צריכים למשכנתא!

מחשבון משכנתא – חשב החזר חודשי וקבל תמהיל משכנתא

מה זה “הון עצמי” ומה זה משכנתא?

בואו נדבר רגע בשפה פשוטה. הון עצמי זה החלק של הנכס שאתם מממנים בעצמכם – מהחסכונות שלכם, מהמשפחה, מה שזה לא יהיה. משכנתא זו ההלוואה מהבנק שמשלימה את הסכום לרכישת הדירה.

ממה הון עצמי מורכב? מכסף שאתם הרווחתם או קיבלתם: חסכונות, קרן השתלמות נזילה, מתנה מהורים, ירושה.

למה הבנקים מתעקשים לראות הון עצמי לדירה? הבנק רואה בהון העצמי הוכחה שיש לכם בשר בעסקה. אתם רציניים, אתם יודעים לחסוך, ויש לכם מה להפסיד. כשיש לכם יותר כסף משלכם, הסיכון של הבנק יורד משמעותית. זו הגנה פשוטה מפני קריסה.

הצגת אסמכתא למקורות הכסף מהבית הבנק לא מאמין לכם במילה. הוא רוצה הוכחה לכל שקל שאתם מכניסים. חסכתם? דפי חשבון. קיבלתם מתנה? אישור חתום, מנומק. הבנקים עושים את זה כי הם רוצים לוודא שלא מינפתם 100% מהעסקה בהלוואות נסתרות.

איך גובה הכסף משפיע על הריבית והתשלום החודשי?

מעבר לחוקים, כמה כסף אתם מביאים הביתה זה כוח המיקוח האמיתי שלכם.

איך זה עובד? אם אתם לוקחים שיעור מימון גבוה (נניח 75% מהבנק), הסיכון של הבנק עולה. זה עולה לבנק יותר, ולכן זה עולה לכם יותר בריבית. ככל שתביאו יותר כסף מהבית, הריבית שתקבלו תהיה טובה יותר.

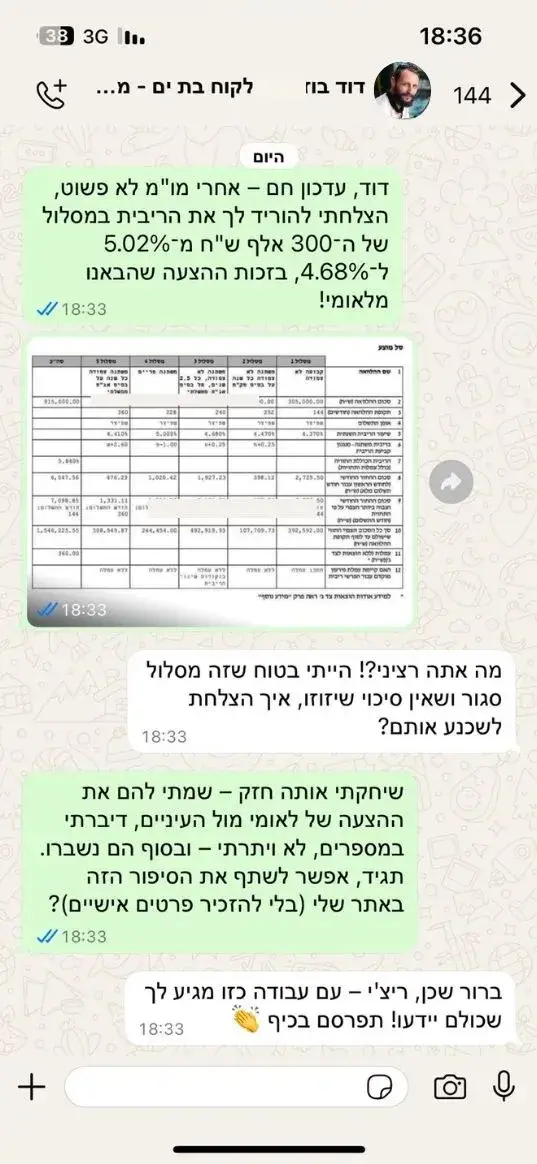

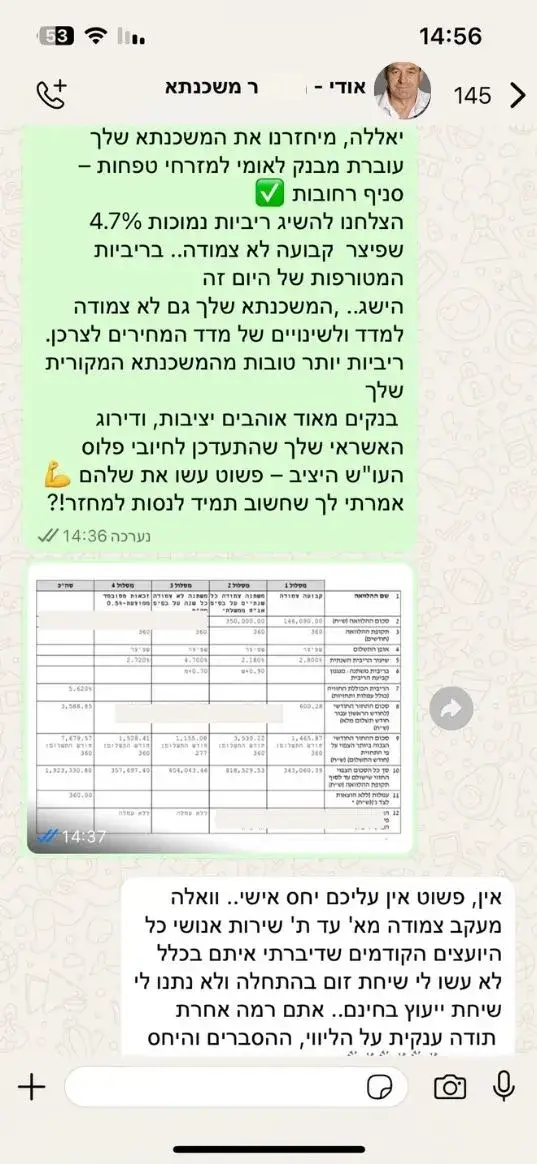

קצת מספרים – איך זה מרגיש בכיס?

| סך הלוואה (1 מיליון ₪) | שיעור מימון | ריבית ממוצעת קל”צ (הערכה) | החזר חודשי (כ-25 שנים) |

| 750,000 ש”ח | 75% | 5.3% | 4,400 ש”ח |

| 500,000 ש”ח | 50% | 4.8% | 2,870 שח |

2הבנתם את הפער? ההון העצמי משפיע גם על תנאי המשכנתא. בגלל שהבאתם יותר הון מהבית, הריבית ירדה משמעותית והחסכון החודשי הוא עצום.

כנסו ל ריבית משכנתא ממוצעת כדי להבין מהי ריבית המשכנתא היום.

איך אפשר לגייס את ההון העצמי?

- חיסכון – שיטה מסורתית שבה בעלי בתים עתידיים מפרישים חלק מהרווחים שלהם לאורך זמן.

- תמיכה משפחתית – עם עליית מחירי הדירות, סיוע כספי מהורים או מבני משפחה קרובים הפך נפוץ יותר ויותר.

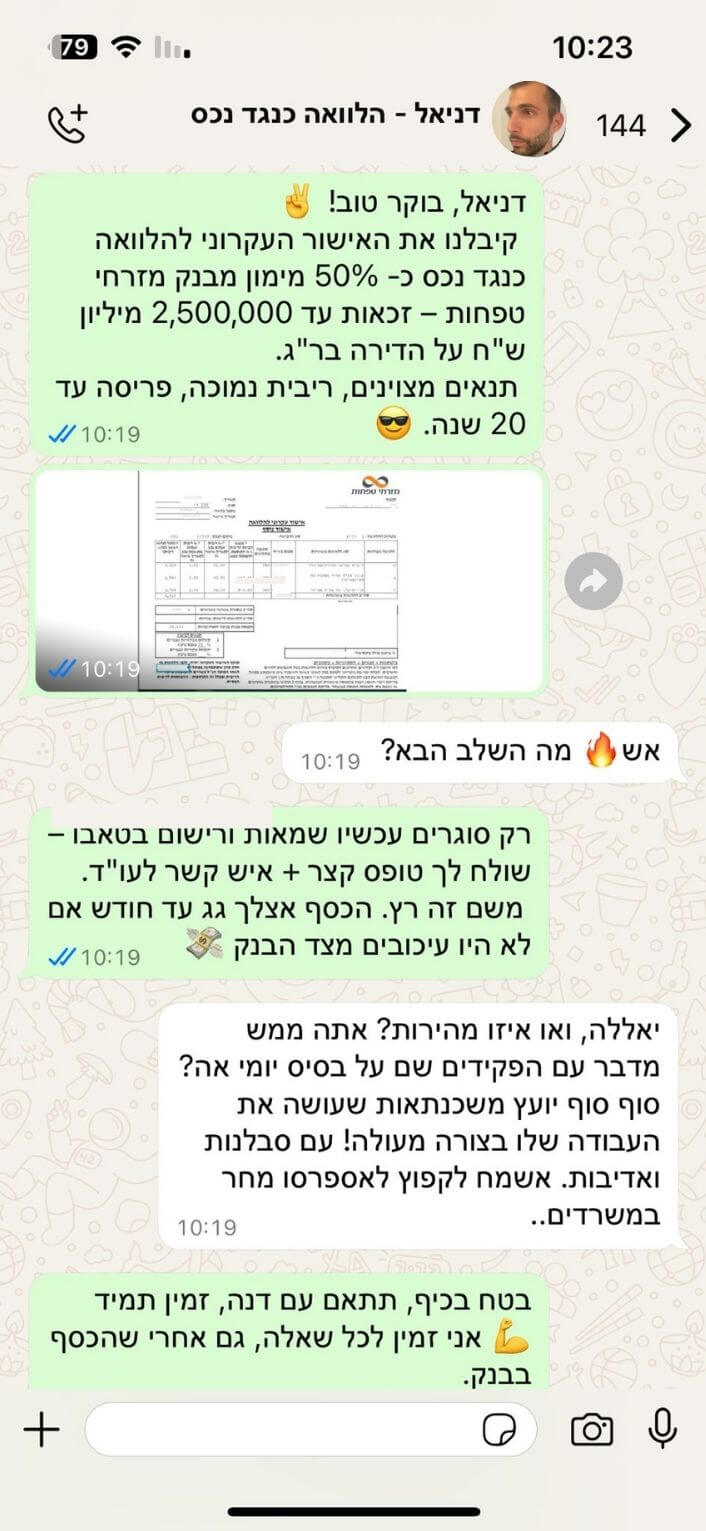

- הלוואה כנגד נכס של ההורים – חלק מהרוכשים בוחרים למשכן את בית הוריהם תוך שימוש בכספים כהון עצמי. למרות שאסטרטגיה זו עשויה לעבוד, היא עלולה להוביל ללחץ פיננסי משמעותי עם הלוואות כפולות. במקרים שבהם זה אפשרי, ניתן לשקול הלוואה מההורים ללא צורך במשכון של הנכס שלהם.

- משכנתא נכס קיים באמצעות מיחזור – בעלי נכס קיים לפעמים ממשכנים אותו כדי לממן רכישה נוספת. חיוני להבטיח שההחזרים המצטברים ניתנים לניהול, במיוחד כאשר מסתמכים על הכנסות משכירות מהנכס הנוסף.

- הלוואה משלימה להון עצמי – חלקם פונים להלוואות אישיות מבנקים או סוכנויות אשראי. גישה זו טומנת בחובה סיכונים, שכן הלוואות אלו מגיעות לרוב עם ריביות גבוהות ועלולות לסכן את אישורי המשכנתא. הלוואה זו נחשבת ל”הלוואת סולו” עם ריבית גבוהה יחסית והחזר חודשי גבוה.

- הלוואה כנגד קרן השתלמות – הלוואות אלו מציעות תנאים אטרקטיביים, המאפשרים ללווים גישה של עד 50% מסכומי קרנות ההשתלמות הבלתי נזילים או 80% מקרן השתלמות נזילה. הלוואות כאלה מועילות במיוחד למי שחסר הון עצמי משמעותי. למי שיש קרן השתלמות נזילה, זו אחת הדרכים הזולות להשיג כסף להון עצמי, כי הריביות כאן נמוכות משמעותית. הבעיה היא שההלוואה היא קצרת טווח (לרוב עד 7 שנים), מה שאומר שההחזר החודשי יכול להיות גבוה מאוד ולפגוע ביכולת ההחזר של המשכנתא עצמה.

- הלוואה למצטרפים חדשים לבנק בתנאים מיוחדים – למי שאין חסכונות אישיים, הלוואה מההורים או הלוואה כנגד רכוש ההורים היא אפשרות נוספת. תמיכה פיננסית משפחתית זו יכולה להיות מכרעת בבעלות על בתים, אם כי היא מגיעה עם מורכבויות משלה ובעיות בינאישיות פוטנציאליות. כמו כן, מצטרפים חדשים לבנק עשויים להיות זכאים להלוואות מיוחדות, המכונה לעתים הלוואה עבור מצטרפים חדשים. אלו הם תמריצים למשוך לקוחות ועשויים להיות להם תנאים נוחים. כדי להשלים את ההון העצמי למשכנתא (הלוואה משלימה)

- הלוואה חוץ בנקאית – פתרון נוסף הוא הלוואה חוץ בנקאית מחברות אשראי או גופים פיננסיים, אך זה דורש בדיקה זהירה כי הריביות יכולות להיות משמעותיות. מי שבונה על סכום קטן להשלמה (עד 100-150 אלף ש”ח) יכול לבדוק מסלולי הלוואות לעובדי מדינה או הלוואות הצטרפות לבנק, שמציעות לעיתים תנאים טובים יותר.

- קבלת עזרה מההורים – משכנתא על דירת ההורים – אם ההורים מוכנים לעזור, הם יכולים לקחת משכנתא על הבית שלהם ולתת את הכסף לילדים כהון עצמי. היתרון – פתרון נוח ללא צורך בלקיחת הלוואה חוץ בנקאית יקרה. החיסרון – זה מסכן את דירת ההורים במקרה של חוסר יכולת החזר.

הגבלות ואפשרויות של הון עצמי מול הבנקים

שיקולי הבנק בקביעת שיעור המימון

תוכניות ממשלתיות לרכישת דירה בהון עצמי מופחת

בישראל קיימות גם תוכניות סיוע ממשלתיות שמאפשרות לרוכשים להשיג דירה בהון עצמי נמוך יותר. התוכנית המוכרת ביותר היא “מחיר למשתכן“, המיועדת לזוגות צעירים ורווקים ללא דירה בבעלותם. התוכנית מציעה דירות במחירים נמוכים יותר מהמחיר הממוצע בשוק, ובחלק מהמקרים מאפשרת גם הון עצמי מופחת.

מה עוד חשוב לדעת?

אני אומר לכם את זה ישר: אל תנסו לבצע את הניתוח הפיננסי הזה לבד. החישוב של כמה משכנתא אפשר לקחת תלוי ביכולת ההחזר הפנויה שלכם, ולא רק בכמה כסף יש לכם בבנק. זו החלטה גדולה.

אני ממליץ בחום להיפגש עם יועץ משכנתאות מוסמך כדי לבחון את התיק האישי שלכם. כל פעולה על בסיס המאמר הזה היא על אחריות הקורא.

הנה כמה טיפים חשובים:

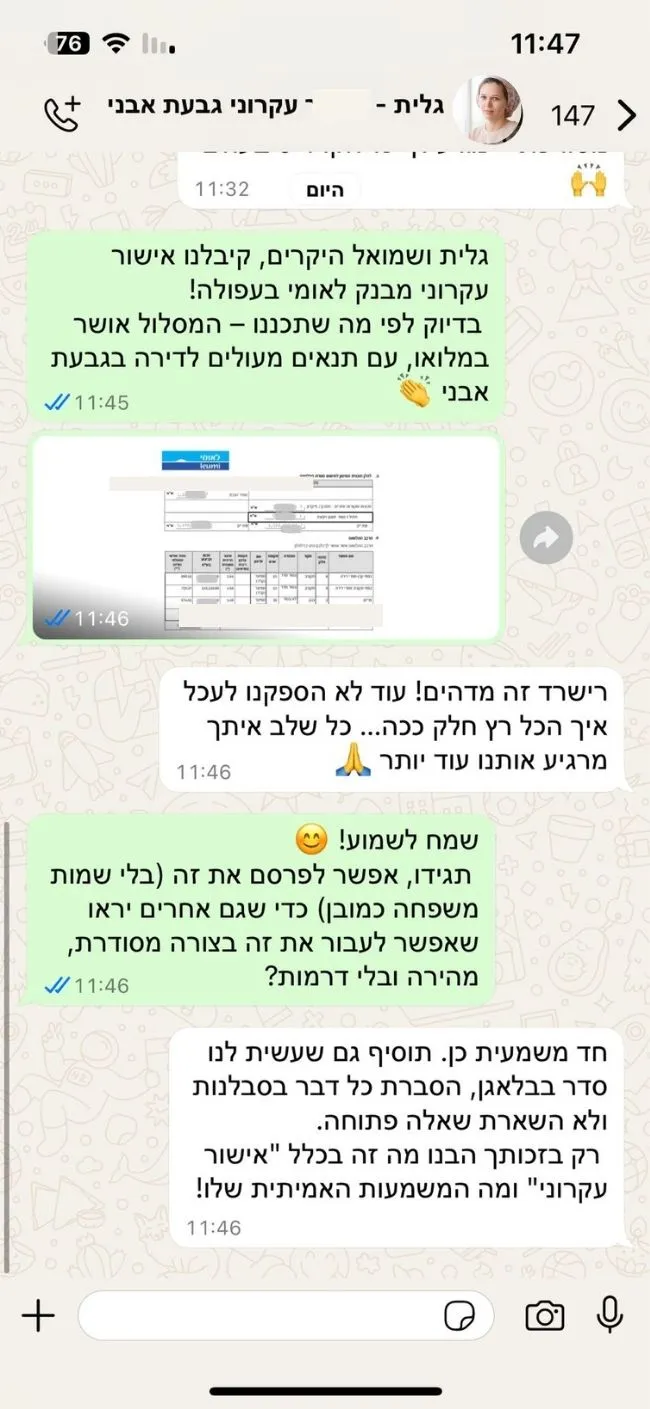

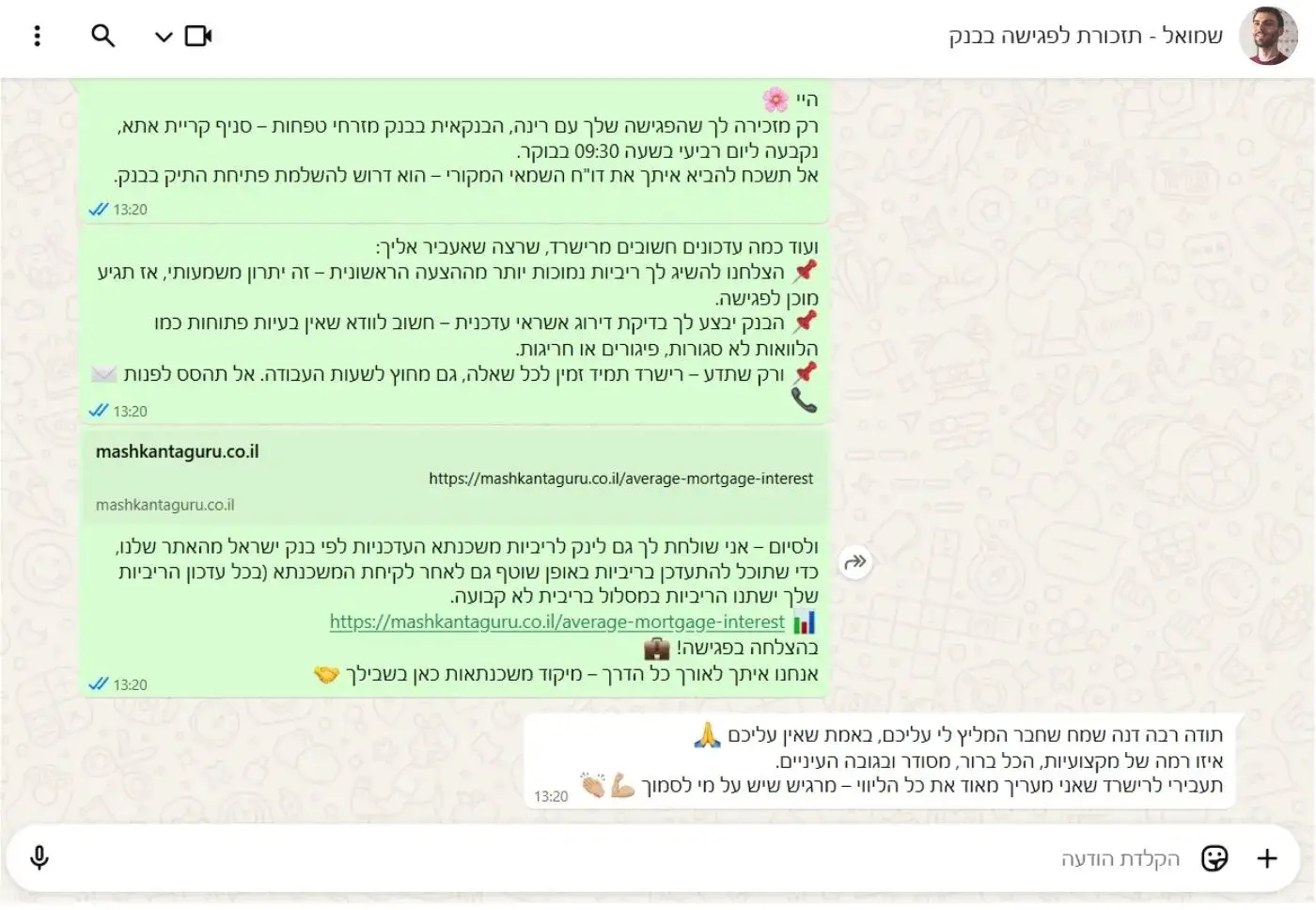

- התייעצות עם יועץ משכנתאות: מומלץ לפנות ליועץ משכנתאות שיוכל ללוות אתכם בתהליך, להמליץ על מסלולים ולבחון את יכולת ההחזר שלכם.

- בדיקת הצעות מכמה בנקים: ריבוי הצעות מאפשר לכם להשוות ריביות ותנאים, וייתכן שתמצאו הבדל משמעותי בין בנק אחד לשני.

- תכנון מוקדם: תהליך המשכנתא דורש סבלנות, ולעיתים שווה להמתין ולחסוך עוד סכום לפני קבלת ההחלטה.

אבל אל תתבאסו – כך תוכלו להבטיח שלא רק שתצליחו לרכוש את הבית שאתם חולמים עליו, אלא שגם ההחזרים לא יכבידו עליכם לאורך זמן.

המידע נלקח מ:

יתרונות וחסרונות להגדלת הון עצמי

היתרונות של המתנה להגדלת ההון העצמי:

- ריביות נמוכות יותר: ככל שתזדקקו לפחות מימון מהבנק, כך תקבלו הצעות ריבית אטרקטיביות יותר.

- החזר חודשי נמוך יותר: פחות חוב אומר תשלומים חודשיים קטנים יותר ופחות לחץ כלכלי.

- אפשרות לקחת משכנתא גמישה יותר: הון עצמי גבוה מאפשר תמהיל משכנתא משתלם יותר, כולל מסלולים עם ריביות נמוכות יותר.

- פחות צורך בהלוואות משלימות: הלוואות חיצוניות מעלות את רמת הסיכון ומקשות על ההתנהלות הפיננסית בהמשך.

החסרונות של לחכות ולחסוך יותר:

- מחירי הדירות עולים מהר יותר מהיכולת לחסוך: אם תחכו שנתיים כדי לחסוך עוד 100 אלף ש”ח, אבל מחיר הדירה יעלה ב-200 אלף ש”ח, למעשה הפסדתם כסף.

- עליית ריבית המשכנתאות: אם בינתיים הריביות יעלו, גם אם יהיה לכם יותר הון עצמי, העלות הכוללת של המשכנתא תהיה גבוהה יותר.

- הזדמנויות שנעלמות: אם יש לכם אפשרות לרכוש דירה בפרויקט מחיר למשתכן או עסקה משתלמת, המתנה עלולה לגרום לכם לפספס אותה.

{{status.terms}}

וקבל את תוצאות הבדיקה.

ברגעים אלו ממש פנייתך מועברת ליועץ משכנתאות מנוסה ומוסמך, הוא יעבור על פרטי המשכנתא וייצור איתך קשר לשיחת אפיון והבנת הצרכים לחיסכון במשכנתא באמצעות בניית תמהיל משכנתא מיוחד + חיסכון בריביות באופן מותאם לתקופה סוערת. מומלץ להיות זמין לשיחה ולהגיע מוכן עם פרטיי המשכנתא, תעודת זהות ופרטי הנכס. צפה בהשוואת ריביות בין הבנקים במסמך רשמי של בנק ישראל

במיוחד עכשיו - רוצה לחסוך גם עשרות אלפי שקלים בביטוח המשכנתא?

קבל הצעה לפוליסה סודית שחוסכת עד 61% בעלות פוליסת ביטוח המשכנתא בתוך 30 שניות!

אני מאשר שקראתי את

תנאי השימוש והפרטיות

ואני מסכים להם,

וכי פרטיי ישמש לקבלת פניות, הצעות שיווקיות מאיתנו או מצדדים שלישיים,

לרבות בנוגע לתוכניות ביטוח או מוצרים פנסיוניים.

מסכימ/ה לקבלת תוכן, דברי פרסומת או עדכונים מהחברה באמצעות דוא"ל, SMS או טלפון

כבר בשלב הבא מחכות לך תוצאת הבדיקה הראשונית.

תרצה לקבל גם דו"ח מסכם של הביטוחים שלך עם המלצות נוספות להוזלה?

הדו"ח מתקבל באמצעות סוכן ביטוח בעל רישיון משרד האוצר, השירות ניתן ללא עלות.

אנא הכנס מספר תעודת זהות ותאריך הנפקה:

(המידע נועד לבדיקת ואיתור הביטוחים הקיימים באתר "הר הביטוח", או לשם בניית הצעה לביטוח חדש מותאם אישית למבוטח, לעולם לא נעשה שימוש לרעה במידע זה)

זכאותך לחיסכון בביטוח המשכנתא גבוהה!

על סמך המידע שהזנת בשאלון, ועל בסיס הניתוח שלי – מסתמן כי זכאותך להשגת חיסכון מקסימאלי בפוליסת ביטוח המשכנתא נמצאת בסבירות גבוהה מאוד.

ייתכן ונצליח לחסוך עבורך עשרות אלפי שקלים במצטבר בהוצאה עבור ביטוח המשכנתא באמצעות:

- התאמת הצעה הביטוח לצרכייך האישיים, ולנתונים העדכניים של העסקה – שווי הנכס, גובה ההלוואה, מינך, גילך וסטטוס העישון שלך.

- מחזור המשכנתא אחת לתקופה והקטנת יתרת ההלוואה.

- השוואת מחירים בין חברות הביטוח.

- מיקוח מול הבנקים וחברות הביטוח להוזלה מיידית.

- בדיקת שאר הביטוחים עבורך ועבור משפחתך כדי לבחון הוזלה באפיקים נוספים.

בשעות הקרובות סוכן ביטוח מוסמך ובעל רישיון פנסיוני ייצור איתך קשר ויסייע באפיון של הפוליסה החסכונית ביותר עבורך.

{{$root.status.terms}}

וקבל את תוצאות הבדיקה.

ברגעים אלו ממש פנייתך מועברת ליועץ משכנתאות מנוסה ומוסמך, הוא יעבור על פרטי המשכנתא וייצור איתך קשר לשיחת אפיון והבנת הצרכים לחיסכון במשכנתא באמצעות בניית תמהיל משכנתא מיוחד + חיסכון בריביות באופן מותאם לתקופה סוערת. מומלץ להיות זמין לשיחה ולהגיע מוכן עם פרטיי המשכנתא, תעודת זהות ופרטי הנכס.

במיוחד עכשיו - רוצה לחסוך גם עשרות אלפי שקלים בביטוח המשכנתא?

קבל הצעה לפוליסה סודית שחוסכת עד 61% בעלות פוליסת ביטוח המשכנתא בתוך 30 שניות!

{{$root.status.terms}}

{{$root.status.terms}}

וקבל את תוצאות הבדיקה.