מיחזור משכנתא – מתי כדאי לבצע? ואיך לבצע?

מחזור משכנתא הוא הליך כלכלי שמטרתו לשדרג את המשכנתא הקיימת ולקיחת משכנתא חדשה במקומה וליהנות מתנאים טובים יותר המתאימים גם למצבו הכלכלי של הלווה ולתנאי השוק. למעשה, ההליך כולל פריעון של הלוואת המשכנתא הקיימת ונטילת משכנתא חדשה במקומה, שמטרתו של ההליך הוא שתנאיה של המשכנתא החדשה יהיו טובים יותר מהקודמת.

מחשבון מחזור משכנתא – חשב כדאיות ⬅️

שינוי התנאים של המשכנתא כוללים:

- תנאי הריבית

- תמהילי המסלולים

- תקופת ההחזר של ההלוואה

חשוב לוודא שהתנאים במשכנתא החדשה הם אכן משופרים וטובים יותר ללווים. ניתן לעשות זאת על ידי בדיקה מקצועית של יועץ משכנתאות שגם יאתר את המסלול הכדאי ביותר.

מתי כדאי למחזר משכנתא?

מומלץ לבצע מחזור משכנתא כשמתרחש

- שינוי משמעותי במצב השוק או במצבכם הפיננסי

- כאשר הריבית במשק יורדת ירידה תלולה ומשמעותית

- מקורות ההכנסה שלכם גדלו במידה ניכרת עקב חסכון שנפתח

- ירושה

- ואתם מעוניינים לשנות את תנאי ההחזר החודשיים

- במידה ואתם מעוניינים לשנות את מסלול המשכנתא בו בחרתם בעבר.

- שינויים באינפלציה

- שינויים והקלות רגולטוריות בתחום המשכנתאות (כדוגמת רפורמת המשכנתאות, ביטול מגבלת הפריים ועוד).

רפורמת השקיפות של בנק ישראל – מה נדרש מהבנקים?

כחלק מהרפורמה החדשה של בנק ישראל הבנקים נדרשים להציג ללקוח מידע שיאפשר לו לבחון את הכדאיות של המחזור הלוואת המשכנתא שלקח. בזמן בחינת הכדאיות של המחזור לא נדרש רק להשוות את הריבית הכי כדאית למשכנתא אלא גם להביא שיקולים נוספים בחשבון. לדוגמא: עמלת פירעון מוקדם, הזמן שנותר לעדכן את הריבית על המסלולים ועוד פרמטרים נוספים. לסיכום הבנק חייב ליידע את הלווה המעוניין למחזר את הריבית לגבי הריבית החזויה ועל יתרת התשלומים אשר מביאה בחשבון גם את הסכום שיצטרך להחזיר הכוללת עמלת פירעון ועמלות נוספות. על הבנק שבו מנוהלת המשכנתא הפעילה להציג ללווה גם את התאריך הקרוב שבו הריבית צפויה להשתנות.

כמה עולה למחזר משכנתא?

- פתיחת תיק תעלה 0.25% מגובה ההלוואה גם אם נמחזר באותו הבנק.

- רישום הערת אזהרה בטאבו עולה 250 ש”ח.

- עלות שמאי של הבנק נעה סביב 800 ש”ח ואילו פרטי יכול להגיע ל-3000 ש”ח.

- 60 ש”ח עמלה תפעולית לבנק על ביצוע הפעולה.

- עמלת היוון עלולה להיות העמלה הכי יקרה בכל הסיפור.

העמלה באה “לפצות” את הבנק על הכסף שיכול היה להרוויח אם היינו משלמים את הלוואה עד סופה. היא לא משולמת על כל המסלולים אלא רק על המסלולים בריבית קבועה ויכולה להגיע לעשרות אלפי שקלים לכן יש להתייעץ עם הבנק או יועץ משכנתאות לפני שיוצאים לדרך.

רפורמה חדשה במיחזור משכנתאות 2025

רפורמה שנכנסה לתוקף באפריל 2025 הופכת את התהליך של מיחזור משכנתא לאוטומטי ודיגיטלי – הבנק החדש שולח את הבקשה לבנק הנוכחי והמערכות מתקשרות ביניהן ללא צורך בהתערבות הלקוח. במקום תהליך שנמשך שלושה חודשים עם ריצות בין בנקים וניירת, ניתן כעת לסיים מיחזור משכנתא תוך שבועיים עד חודש. הרפורמה הביאה לעלייה של 54% במיחזורים חיצוניים (מעבר בין בנקים), כי מיחזור נכון מתורגם לחיסכון של עשרות אלפי שקלים בסך ההחזר לאורך חיי ההלוואה וירידה של מאות שקלים בתשלום

מהי הרפורמה החדשה במיחזור משכנתאות 2025?

אם אתם שומעים את המילה “משכנתא” ומיד נהיה לכם כבד בלב – אתם לא לבד. אבל יש חדשות טובות, ממש טובות: רפורמה חדשה שנכנסה לתוקף באפריל 2025 משנה את כל המשחק.

פעם, כדי למחזר משכנתא ולעבור מבנק אחד לשני, הייתם צריכים להפוך לפקיד בנק בעצמכם – לאסוף טפסים, לרדוף אחרי פקסים (כן, עדיין משתמשים בזה), לחתום פה, להגיש שם… בלגן אחד גדול.

היום? המחשב עושה את זה בשבילכם. כן כן, כל התהליך הפך אוטומטי – הבנק שאתם רוצים לעבור אליו שולח את הבקשה לבנק הנוכחי, הם מדברים ביניהם, והטפסים רצים בין המערכות בלי שתצטרכו בכלל לקום מהכיסא. אתם בעיקר אומרים “אני רוצה לבדוק מיחזור”, והבנק מטפל בשאר. זה כמו להזמין אוכל באפליקציה, רק שמדובר פה באלפי שקלים בחודש.

לפני ואחרי הרפורמה – מה באמת השתנה?

בואו נעשה רגע פלאשבק: עד לא מזמן, מיחזור משכנתא היה כאב ראש שלא נגמר. הייתם צריכים להביא טפסים מהבנק, לעבור ביניהם פיזית, להתנהל מול כמה פקידים שונים, כל אחד עם דרישות אחרות. לא פלא שאנשים פשוט ויתרו מראש.

אבל עכשיו? הכול שונה. רוצים לבדוק הצעה מבנק אחר? קדימה – אתם רק אומרים מילה, והמערכת הממוחשבת מטפלת בכל השאר. אתם אפילו לא צריכים להבין מי הבנקאי שלכם – הבנקים מדברים ביניהם, אתם רק מחכים להצעה.

וזה לא רק נוח, זה גם מהיר: במקום להיגרר שלושה חודשים, אפשר לסיים את התהליך תוך שבועיים עד חודש. תכל’ס, זה שינוי שגורם לאנשים לשאול – איך לא עשו את זה קודם?

קיצור, אם יש לכם משכנתא, שווה לבדוק. גם אם לא תזוזו – לפחות תדעו איפה אתם עומדים.

💸 מה אנחנו מציעים ? מחזור משכנתא – חיסכון חכם שמתחיל בצעד קטן

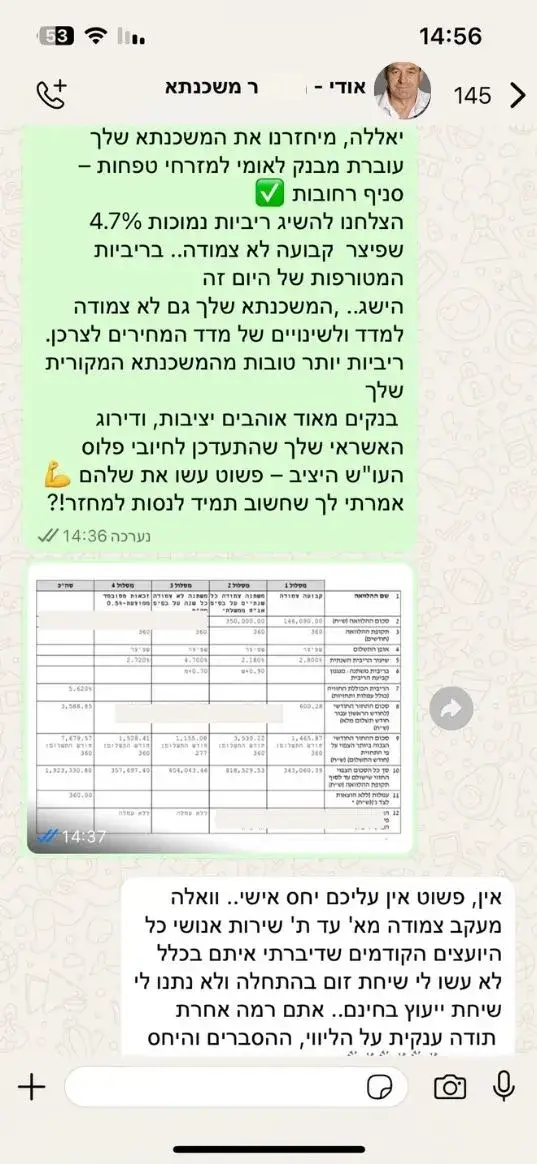

רישרד הננפלד – יועץ משכנתאות בכיר ומנכ”ל מיקוד משכנתאות בע”מ

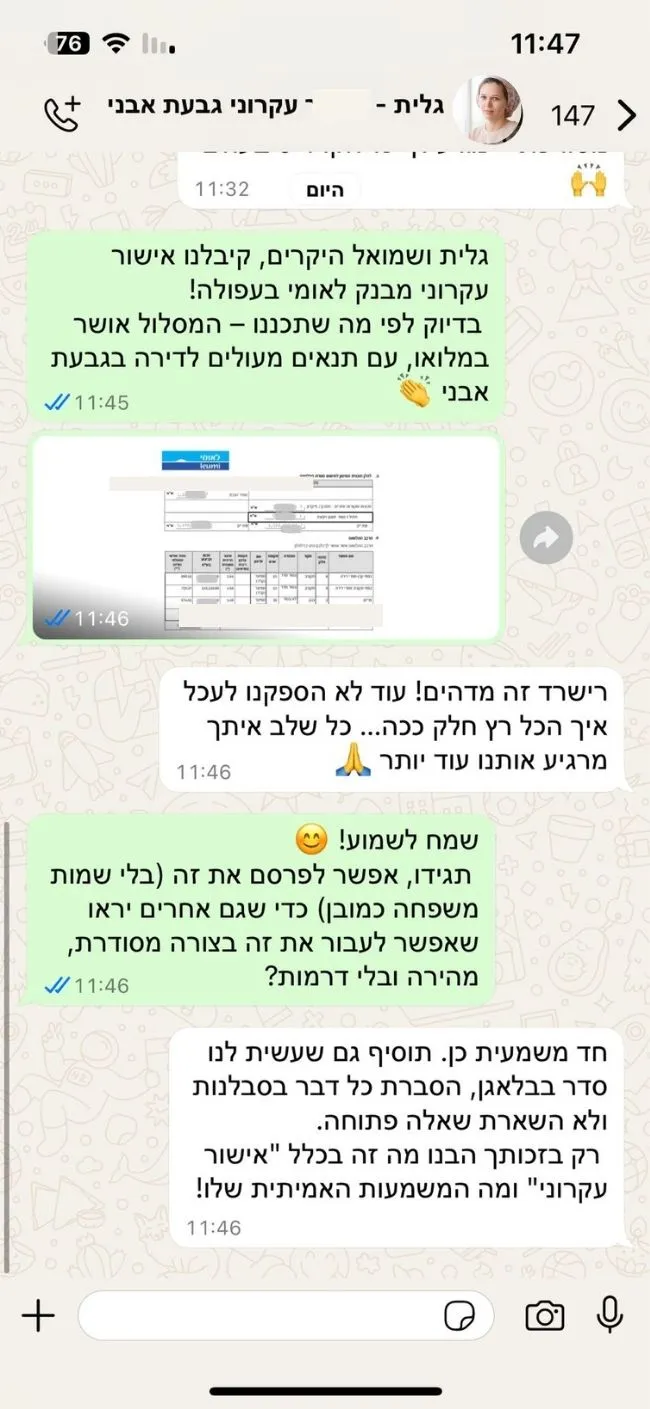

עם ניסיון של למעלה מ־15 שנה, רקורד עשיר בתפקידים בכירים בבנק מזרחי טפחות וחברות ייעוץ מובילות, ועם קבלות בשטח – אני כאן כדי לחסוך לכם הרבה מאוד כסף.

🟢 מה אני מציע לכם?

✅ בדיקת כדאיות ללא עלות וללא התחייבות – אם לא מצאתי חיסכון של לפחות 40,000 ₪, לא תשלמו לי אגורה.

במקרה כזה – תקבלו ממני הדרכה מלאה איך למחזר בעצמכם, כולל תמהיל מומלץ בהתאמה אישית.

✅ חיסכון ממוצע של כ־120,000 ₪ ללקוחות שליוויתי – בזכות ניהול מכרז ריביות חכם ובניית תמהיל הלוואה אופטימלי.

✅ שירות אישי וישיר מול דרגים בכירים בבנקים – פריבילגיה נדירה שמקצרת תהליכים ומביאה תוצאות.

✅ אפשרות לתשלום על בסיס הצלחה בלבד – בחלק מהמקרים.

🔄 מה כולל תהליך המחזור?

-

בדיקת כדאיות חינמית – שולחים לי יתרת סילוק עדכנית ואני בודק אם שווה לכם למחזר.

-

אישור עקרוני – איסוף מסמכים ונתונים, קבלת הצעות ראשוניות מהבנקים.

-

מכרז ריביות – אני משיג עבורכם את התנאים הטובים ביותר בשוק.

-

חתימה ותגידו שלום למשכנתא היקרה – אתם רק צריכים להגיע לחתום. אני דואג לכל השאר.

📲 שלחו עכשיו יתרת סילוק עדכנית והתחילו לבדוק כמה כסף אפשר לחסוך.

מתי משתלם לבצע מיחזור משכנתא?

- כאשר מתקשים לעמוד בהחזר החודשי

- כשאר אתם מסוגלים להחזיר יותר כסף בהחזר החודשי (כדי לקצר את תקופת המשכנתא) – מה שיוביל בנוסף להורדת החוב הכולל של המשכנתא באופן משמעותי

- אם קיבלנו סכום כסף גדול ונרצה להוריד את הסכום מהחוב

- אם הריבית במשק נמוכה משמעותית מהריבית שהייתה בעת לקיחת המשכנתא.

- אם קיבלתם הצעה משתלמת הרבה יותר מבנק אחר.

- שינוי מסלול – במידה ולקחתם משכנתא צמודה למדד והמדד המחירים לצרכן עולה ניתן להחליף מסלול למסלול בריבית קבועה כדי שההחזר החודשי לא ישתנה.

כמה זה עולה? האם זה באמת משתלם?

אז בואו נדבר על כסף. כי בסוף, כל התיאוריה בעולם לא שווה הרבה אם זה לא מתורגם לשקלים.

לפני הרפורמה הייתם צריכים לשלם עמלות, להוציא טפסים, אולי אפילו לקחת יום חופש מהעבודה רק כדי להספיק להגיע לבנק בזמן (נכון, הם עדיין נסגרים מוקדם מדי). היו עלויות נסתרות, הרבה טרטור, ולפעמים סתם ויתרתם כי לא היה לכם כוח.

אחרי הרפורמה כמעט כל הביורוקרטיה נחתכה, ואין עלויות מיותרות. כן, עדיין ייתכן שתצטרכו לשלם עמלת היוון – בעיקר אם אתם שוברים מסלול בריבית קבועה.

לדוגמה: אם נשארו לכם 700,000 ₪ במשכנתא, והחלטתם למחזר – יכול להיות שתצטרכו לשלם קנס יציאה של 10,000–20,000 ₪.

אבל שימו לב: ברוב המקרים, החיסכון בריבית לאורך התקופה יכסח את הקנס הזה לגמרי. זה כמו להשקיע עכשיו קצת – כדי להרוויח הרבה אחר כך.

הדמיה: איך נראית משכנתא לפני ואחרי מיחזור?

אוקיי, אז איך זה באמת נראה במספרים?

לפני מיחזור:

- סכום: 800,000 ₪

- ריבית קבועה: 4.1%

- תשלום חודשי: בערך 4,300 ₪

אחרי מיחזור:

- ריבית חדשה: 3.1%

- תשלום חודשי: כ-3,700 ₪

- חיסכון מצטבר: מעל 100,000 ₪ על פני חיי ההלוואה.

וזה עוד בלי להאריך את התקופה או לשנות תנאים מיוחדים. רק שינוי הריבית. אז תחשבו מה עוד אפשר להרוויח אם תדעו לתכנן את זה נכון עם יועץ.

למי הכי כדאי לבדוק מיחזור עכשיו?

שאלה מעולה. והתשובה? כנראה יותר אנשים ממה שנדמה לכם. קודם כול – אם לקחתם משכנתא מ־2020 ומעלה, יש סיכוי לא רע בכלל שהריבית שלכם כבר לא מתאימה לשוק של היום.

בנוסף, מי שלקח בריביות גבוהות, נגיד מעל 4% – זה לגמרי הזמן לבדוק מחדש. אתם פשוט משלמים יותר מדי. חוץ מזה, יש את הקטע של מסלולים לא גמישים: אם אתם לא יכולים לשנות את ההחזר או לפרוס מחדש – אולי הגיע הזמן לעבור למסלול שכן מאפשר את זה.

עבור מי שחנוק מההחזר החודשי, מיחזור יכול להוריד את ההחזר בכמה מאות שקלים בחודש. זה כמו להעלות את המשכורת בלי לעבוד שעה נוספת. ואל תשכחו את בעלי הנכסים להשקעה: שיפור תנאי המשכנתא יכול להקפיץ את התשואה על הנכס בצורה משמעותית.

איך ניתן למחזר משכנתא?

מחזור משכנתא ניתן לבצע בכל בנק. כלומר, גם אם קיבלתם משכנתא מבנק מסוים, תוכלו למחזר אותה בבנק אחר. יש לקחת בחשבון שפעולה זו כרוכה בפתיחת תיק באותו הבנק, וביצוע פעולות נוספות שכרוכות בתשלום, ויש לשקלל את העלויות הנלוות בעת בדיקת הכדאיות הכלכלית של מהלך כזה. מחזור משכנתאות כרוך לרוב בתשלום קנסות לבנק ממנו נטלתם את המשכנתא המקורית הנקראים ‘עמלת פירעון מוקדם’, חשוב לקבל מהבנק מספרים מדויקים כדי לחשב את כדאיות המחזור. ישנם כמה סוגי עמלות וקנסות הנחשבים לעמלת פירעון מוקדם:

- עמלת אי הודעה מוקדמת – עמלה זו היא בגובה 0.1 אחוז והבנק גובה אותה במקרה בו לא הודעתם לו מראש על רצונכם לפרוע את המשכנתא המקורית ולבצע מחזור שלה. כדי להימנע מתשלום מיותר זה, עליכם להודיע לבנק לפחות עשרה ימים מראש על כוונתכם לפרוע את המשכנתא.

- עמלה תפעולית במחזור משכנתא – עמלה זו היא זניחה וגובהה מספר עשרות שקלים. היא קבועה ולא ניתן לבטל אותה ומשמשת את הבנק לפעולת ביצוע המחזור בפועל.

- עמלת היוון בגין הפרשי ריבית – חישוב עמלה זו נעשה לפי הפער בין הריבית שעל פיה נלקחה ההלוואה, לבין הריבית הממוצעת במשק לפי הגדרות בנק ישראל בזמן הפירעון. עמלה זו היא המשמעותית ביותר אותה תשלמו בעת מחזור משכנתא.

- עמלת מדד ממוצע – את העמלה הזו משלם רק מי שלקח את המשכנתא המקורית במסלול צמוד מדד. מטרתה לפצות את הבנק עקב עליית המדד וגובהה הוא חצי משיעור המדד הממוצע שנמדד בשנים עשר המדדים האחרונים שקדמו למועד בו מתבצע פירעון מוקדם של המשכנתא. העמלה נועדה לכסות הפסדים של הבנק בתאריכים שבין האחד לחמישה עשר בחודש, כך שאם הפירעון המוקדם משולם לאחר הששה עשר בחודש, היא לא תשולם כלל.

- עמלת הפרשי שער – עמלה זו משולמת במקרים בהם המשכנתא המקורית שלקחתם, היתה במסלול צמוד מטבע זר. גובה עמלה זו מחושב לפי ההפרש בין שער המטבע הזר ביום פירעון המשכנתא לבין שער המטבע יומיים לאחר מכן. ניתן להימנע מתשלום עמלה זו, אם תודיעו לבנק לפחות יומיים לפני מועד הפירעון.

הוצאות נוספות בהליך מיחזור משכנתא

בנוסף לעמלות אותן יהיה עליכם לשלם, לפחות בחלק מהמקרים, יהיה עליכם לקחת בחשבון הוצאות נוספות, ביניהן:

- אגרת ביטול משכנתא קיימת

- הוצאות בגין הערכת שמאי מקרקעין (כפי שעשיתם בעת נטילת המשכנתא המקורית)

- תשלום נסח טאבו למחזור משכנתא

- עמלת פתיחת תיק למשכנתא חדשה

כמו כן יהיה עליכם לדאוג למספר מסמכים כדי לבצע את ההליך באופן תקין:

- צילום ת.ז.

- נסח טאבו של הנכס

- תלושי משכורת אחרונים ופירוט מצב חשבון הבנק בשלושה חודשים האחרונים

- לוח סילוקים של המשכנתא המקורית עם יתרת החוב

האם מומלץ כיום למחזר משכנתא?

בשנה האחרונה שנת 2025 היו עליות בריבית בנק ישראל שהיא כיום 4.5% וגם מדד המחירים לצרכן עלה בהתאמה , כך שגם ריביות על מסלולי משכנתא צמודים לריבית פריים שהיא כ-6%, למדד ומסלולים קבועים, עלו בהתאם. מסיבה זו, אותם לוקחי משכנתאות צריכים להתאים אותו למציאות הכלכלית החדשה, כל עוד הם לקחו את המשכנתא כאשר הריבית במשק עדיין הייתה נמוכה בהשוואה לשיעורה כיום. רק במידה וההחזר החודשי לוחץ עליכם ולקחתם משכנתא בריבית גבוה ניתן לבדוק עם יועץ משכנתאות האם מומלץ למחזר משכנתא.

לווים שלקחו משכנתאות בשנים האחרונות, ובתקופה בה הריבית במשק נמוכה, יגלו באמצעות מחשבון משכנתא וייעוץ משכנתא כי לא משתלם להם לבצע הליך מחזור, אלא אם מצבם הפיננסי השתנה והם יכולים לשפר ולהוזיל משמעותית את המשכנתא.

ריביות ומסלולים מומלצים ללווים המתכננים לבצע מיחזור משכנתא

כדי ליהנות ממשכנתא משופרת ומהוזלה משמעותית בעלויות ההחזר, חשוב ללמוד את המסלולים השונים, ואין להסתפק בהצעה רק מבנק אחד. ישנם מספר מסלולים מהם ניתן לבחור, וכדי להפחית עד כמה שניתן את הסיכונים ההמלצה הגורפת של המומחים לנושא היא לקחת משכנתא חדשה (ממוחזרת) שתתבסס על שילוב בין כמה מסלולים, הליך זה מוכר בשם ‘תמהיל משכנתא’.

לפניכם דוגמה לתמהיל משכנתא מומלץ המורכב ממספר מסלולים בחלוקת אחוזים משתנה, בהתאמה למגבלות עליהן בנק ישראל החליט בשנים האחרונות:

מסלול ראשון: ריבית פריים בשיעור 33 אחוזים מהתמהיל.

למסלול זה יש מספר יתרונות ביניהם העובדה שהוא אינו צמוד למדד, ניתן לפרוע או למחזר אותו ללא עמלת פירעון מוקדם, הוא זול ביחס למסלולים אחרים, וגם אם הוא נלקח בתמהיל המשכנתא לשנים ארוכות, הריבית אינה נפגעת. החיסרון הבולט למסלול זה הוא כי הפריים משתנה אחת לחודש. משמעות הדבר היא שכשהריבית תתחיל לטפס מעלה, ולטענת המומחים זה בהחלט מצב אפשרי בשנים הקרובות, גם ההחזר החודשי יעלה מיידית וישפיע על תשלומי ההחזר החודשיים ועל עלות המשכנתא הכללית.

מסלול שני: ריבית קבועה שאינה צמודת מדד. מסלול בשיעור חמישים אחוזים מהתמהיל.

חמישים אחוזים מהתמהיל. מסלול בטוח יחסית המקנה וודאות ויציבות בתשלומי ההחזר החודשיים, עם זאת זהו גם מסלול יקר יותר שאינו משתנה מאחר והוא אינו מושפע מעלייה או ירידה של מדדים וריביות. היתרון הבולט הוא יציבות המשכנתא והידיעה שאין הפתעות בגובה ההחזר, במיוחד בתקופה זו בה הריבית בשפל חסר תקדים, מאחר וצפוי כי הריביות יעלו בעתיק הקרוב. כאשר הריביות יעלו לא ההחזר החודשי שלכם לא יושפע במסלול זה. החיסרון הבולט במסלול זה הוא כי במסלולים עם ריבית קבועה יש לרוב קנסות פירעון מוקדם. בנוסף, הבנק, על מנת להבטיח את עצמו מפני עליית ריבית ומדד, מחשב בהחזרים גם את המדד שמוכנס לסכום ההחזר. המשמעות היא, תשלום ריבית גבוהה יותר על ההחזרים הקבועים.

מסלול שלישי: ריבית צמודה למדד ומשתנה כל חמש שנים. מסלול בשיעור 17 אחוזים מהתמהיל.

מסלול זה מציע יתרונות כמו הצמדה למדד הנמוך. יש לזכור כי המשק בישראל מצוי במיתון ויידרשו לו מספר שנים להתאוששות, לכן הצפי הוא מדד נמוך גם בשנים הקרובות. יתרון נוסף הוא כי בכל חמש שנים עומדת בפני הלווים נקודת יציאה המאפשרת לשנות את המסלול, עם עמלת פירעון נמוכה, מאחר היא תחושב לפי נקודת היציאה הקרובה ולא לפי סך כל אורך חיי המשכנתא. כמו כן מדובר בריבית שהיא זולה יותר ביחס לריביות במסלולים האחרים. החיסרון במסלול זה הוא ההצמדה למדד ולכן סילוק הקרן יתנהל בקצב איטי יותר. כמו כן, עלות ההחזר החודשי עלולה לעלות מדי שנה, ובעקביות.

חשוב להדגיש כי הנתונים הנ”ל הם משוערים בלבד ועשויים להשתנות בעקבות שינויים בריביות במהלך השנה. לכן, עליכם לוודא את אמיתות הנתונים ולא לעשות העתק הדבק. באפשרותכם לבצע בדיקה באמצעות מחשבון משכנתא המצוי באתרי הבנקים השונים אך עדיף בעזרת יועץ משכנתאות.

פרמטרים חשובים שעליכם לזכור ולבדוק לפני שאתם ממהרים למחזר משכנתא

מחזור משכנתא כדאי במקרים מסוימים אך יש לשקול היטב את כל הנתונים והפרמטרים הנלווים להליך זה. עליכם לחשב את כל הריביות, העמלות והקנסות, ורק אז לוודא שבשורה התחתונה תוכלו לחסוך כסך באמצעות מחזור המשכנתא. תקופת המשכנתא מהווה גורם משמעותי מאד בהחלטה על מחזור משכנתא. אם ההלוואה שלכם עומד להסתיים בעוד חמש שנים, או שחלף רבע מתקופת ההחזרים שנקבעה, יש להניח שההליך לא ישתלם לכם. מאידך, אם עומדות לפניכם עוד עשרים שנות תשלומי משכנתא, רוב הסיכויים שמחזור שלה רק ישפר את העלויות. אם לקחתם משכנתא בשנים האחרונות כאשר הריבית כבר הייתה נמוכה הליך מחזור המשכנתא לא בהכרח יסייע לכם להוזיל אותה, ונדרשת בדיקה מעמיקה.

הריבית היא הגורם המשמעותי ביותר שישפיע על ההחלטה אם למחזר או לא. ככל שהריבית העדכנית נמוכה בהרבה מהריבית שנקבעה עבורכם בעת נטילת המשכנתא המקורית, אין ספק שמחזור המשכנתא יהיה אטרקטיבי יותר. יחד עם זאת, יש לחשב גם את קנס ההיוון, שכזכור, הוא עלול להיות גבוה מאד, במיוחד אם הפער בין הריביות, מקורית ועכשווית, גדול מאד וגם אם נותרה תקופה ארוכה להחזר ההלוואה. למשל, אם נותרו לכם תשלומים בסך 400,000 ₪ וקנס ההיוון הוא בגובה 45,000 ₪. פירוש הדבר הוא שתצטרכו לבקש משכנתא בסך 445,000 ₪, ועליכם לחשוב האם זה כדאי עבורכם.

דוגמאות למחזור משכנתא

הדוגמה הבאה תסייע להבין אם כדאי לבצע מחזור משכנתאות או לא:

משפחת ישראלי, בני זוג שנטלו משכנתא לפני 15 שנים לתקופה של עשרים וחמש שנה. בני הזוג לקחו משכנתא בגובה מיליון ₪, לפי תמהיל של: 200 אלף ₪ בריבית קבועה של 4.5%, צמודת מדד בקרן זכאות המדינה – במסלול זה נותרו עוד 17 שנות החזר.

800 אלף ₪ בריבית קבועה של 6%, צמודת מדד בקרן בנקאית – במסלול זה נותרו עוד 12 שנות החזר. סך כל ההחזר החודשי- 6,800 ₪. לאחר בדיקת קרן ההלוואה וגובה קנס ההיוון התברר ללווים כי עלות ההצמדה למדד היתה בסך 205 אלף ₪, בקרן הבנקאית נותרו כ-750 אלף ₪ , כולל ההצמדה ובקרן הזכאות נותרו עוד כ-190 אלף ₪, כולל הצמדה. על מנת למחזר היום את המשכנתא יזדקק הזוג לכ-950 אלף ₪ וכן לסך של כ-90 אלף ₪, לצורך תשלום קנס ההיוון.

התקופה המקסימלית שמבקש הזוג למשכנתא החדשה היא חמש עשרה שנים נוספות. חישוב התנאים החדשים מעלה כי לפי תמהיל זהיר בו יבחרו בני הזוג, יהיה עליהם לקחת הלוואה בגובה של מעט יותר ממיליון ₪ ולהחזיר מדי חודש סך של כ-6,780 ₪. המסקנה מחישוב זה כי המחזור אינו משתלם כלל, למרות שהריבית השתנתה והיא נמוכה יותר.

- מידע על מחזור תמהיל משכנתא ל300,000 ₪ לחץ כאן.

- מידע על מחזור תמהיל משכנתא ל400,000 ₪ לחץ כאן.

- מידע על מחזור תמהיל משכנתא ל500,000 ₪ לחץ כאן.

- מידע על מחזור תמהיל משכנתא ל600,000 ₪ לחץ כאן.

- מידע על מחזור תמהיל משכנתא ל700,000 ₪ לחץ כאן.

- מידע על מחזור תמהיל משכנתא ל900,000 ₪ לחץ כאן.

- מידע על מחזור תמהיל משכנתא ל1,000,000 ₪ לחץ כאן.

סיכום

בשנים האחרונות ניצלו לווים רבים את הריבית הנמוכה במשק על מנת למחזר את המשכנתא ולחסוך הרבה מאוד כסף. התחזיות התממשו ובשנת 2023 הריבית הפריים עלתה והמשכנתאות כבר החלו להתייקר, לכן הליך מחזור המשכנתא לא בהכרח יהיה כדאי צריך להמתין ולבחון מה יתרחש בשנת 2024 ולבדוק האם בנק ישראל יוריד את הריבית בהתאמה לאינפלציה שהולכת ועולה בשנים האחרונות. לכן כדאי לבדוק עם יועץ משכנתא מוסמך.

יחד עם זאת, כל הלוואה היא אינדיבידואלית ללווים, לכן יש לווים שעבורם מחזור משכנתא כדאי, אך הדבר אינו משקף מה משתלם ללווים אחרים. לכן, חשוב לבצע חישוב מדויק הכולל את כלל עלויות המחזור, הריבית, עלות ההחזר החודשי ואורך חיי המשכנתא הממוחזרת. בנוסף, אם החלטתם לבצע פירעון מוקדם, חשבו אם ברצונכם להמשיך ולשלם את יתרת ההלוואה לפי תשלומי ההחזר ששילמתם עד כה, ובכך בעצם תוכלו לקצר את משך תקופת ההלוואה, או שמא ברצונכם להקטין את גובה ההחזר החודשי ובכך להשאיר את משך תקופת ההלוואה כפי שהייתה. עוד חשוב לזכור כי אם תבחרו באפשרות של קיצור חיי המשכנתא ושמירה על גובה התשלום החודשי, עמלת הפירעון המוקדם שיגבה מכם הבנק, תחושב לא רק על הסכום שכבר נפרע אלא גם על יתרת המשכנתא שעדיין לא נפרעה.

אנו נעזרנו במידע זה

- הפיקוח על הבנקים מפרסם הנחיות חדשות לשיפור תהליכי מחזור משכנתא

- לצפייה בהודעה כקובץ לחץ כאן

- נהלים למתן הלוואות לדיור

שאלות ותשובות נפוצות

מתי כדאי למחזר משכנתא?

כדאי למחזר משכנתא כשהריבית נמוכה בנוסף כדאי למחזר משכנתא כשמקבלים סכום כסף גבוה, לדוגמה ירושה, פרס כספי או תוכנית חיסכון שהשתחררה, כך תוכלו לפרוע חלק מהמשכנתא, למחזר את ההלוואה ולחסוך הרבה כסף.

מה צריך לעשות לפני שממחזרים משכנתא?

הצעד הראשון לפני קבלת ההחלטה הוא בדיקת דו”ח יתרות ההלוואה העדכני ,אותו לוקחים בבנק. דו”ח זה מכיל מידע על מסלולי המשכנתא, ריביות, החזרים חודשיים, תקופת ההחזרים שנשארה נכון להיום ועמלות שמשלמים בעת מחזור המשכנתא. לאחר מכן מומלץ לפנות ליועץ משכנתא מקצועי ואמין על מנת להבין האם משתלם לכם למחזר את המשכנתא שלכם.

מה ההבדל בין מחזור משכנתא פנימי למחזור משכנתא חיצוני?

אם אתם ממחזרים את המשכנתא באותו בנק שבו נטלתם את ההלוואה (רק משנים את תנאי המשכנתא), מדובר במחזור משכנתא פנימי. לעומת זאת, אם גם משנים את התנאים על פי הם לוקחים את ההלוואה וגם מעבירים אותה לבנק אחר (או לגורם חוץ בנקאי), מדובר במחזור משכנתא חיצוני.

למה קשה יותר למחזר את המשכנתא בבנק אחר?

תהליך של מחזור משכנתא חיצוני לוקח זמן רב וכרוך בפרוצדורות רבות כמו קבלת אישור מהבנק הנוכחי, סילוק המשכנתא הקיימת, המתנה להסרת ההלוואה בפועל בטאבו (תהליך זה יכול להימשך עד 30 יום) ועוד. לכן אלא אם כן נתנו לכם הצעה שווה מאוד בבנק אחר, אין סיבה להקשות על עצמכם עם כל התהליך הזה.

כמה עולה למחזר משכנתא?

כדי לחשב את עלות מחזור המשכנתא יש לברר אצל הגורם ממנו נלקחה ההלוואה אילו עמלות עליכם לשלם, ביניהן: עמלה מדד ממוצע (אם בהלוואה קיים מסלול עם ריבית צמודה למדד), עמלת אי הודעת מוקדמת (במידה ולא הודעתם לבנק 10 ימים מראש על המחזור), עמלה תפעולית, עמלת היוון ועמלת הפרשי שער למסלולים שצמודים למט”ח, עמלת פתיחת תיק למשכנתא חדשה ועוד.