שנתאם שיחת היכרות?

בונים לכם משכנתא ממוקדת – גם למקרים מורכבים!

צוות המומחים של משכנתא גורו מבית מיקוד משכנתאות ימצא

לכם את הפתרון המדויק ביותר, בליווי אישי ומקצועי

לא חסכתם? לא שילמתם!

אתם מוזמנים אלינו לקפה!

יש לכם נכס? אם כן, ייתכן שזו הדרך שלכם להלוואה זולה יחסית.

רוב הבנקים מציעים בסיס של עד 50% מימון, אם כי במסגרת הוראה זמנית אפשר לקבל תוספת אשראי משמעותית (עד 70% מימון בנכסים בשווי של עד מיליון ש”ח, או תוספת של 200,000 ש”ח בנכסים יקרים יותר).

הריביות בבנק לרוב זולות משמעותית מהחלופות, בתנאי שיש לכם פרופיל אשראי תקין.

ככלכלן שמלווה משפחות ועסקים כבר למעלה מ-15 שנה, אני חייב להגיד לכם משהו דוגרי: הלוואה כנגד נכס היא אחת האפשרויות החזקות ביותר שיש לכם בכיס.

בעיקר היום. עם ההקלות הזמניות שמאפשרות לנו להגיע למימון של עד 70% משווי הנכס, זה יכול ממש להציל עסק מקריסה, לאחד חובות בריבית רצחנית, או לתת לילדים את הדחיפה שהם צריכים לקניית דירה. אני רואה את זה כל יום. זה כלי כירורגי – צריך רק לדעת להשתמש בו נכון.

קודם כל, הכלל היבש: לפי הספר (תקנות בנק ישראל), הבנקים יכולים לתת הלוואה לכל מטרה בשעבוד נכס רק עד 50% משווי הבית (כמובן, בניכוי המשכנתא שכבר יש לכם).

⚠️ אבל יש פה שינוי שחייבים להכיר (עדכון 2025):

בעקבות המצב, בנק ישראל הפעיל הוראה זמנית שמשנה את התמונה. נכון להיום, יש אפשרות לקבל בבנקים מימון של עד 70% (או תוספת של 200 אלף ש”ח מעבר ל-50% הרגילים – הנמוך מביניהם).

זה לא סתם עדכון טכני – זה אומר שכרגע אתם יכולים לקבל סכום משמעותית גבוה יותר בתנאי בנק זולים, וההערכות הן שההוראה הזו בדרך להפוך לקבועה.

ומה קורה מחוץ לבנק?

נכון, גופים חוץ-בנקאיים וחברות ביטוח יודעים לתת יותר – לפעמים גם 85% מימון. אבל צריך לזכור: הכסף בבנק, במיוחד אחרי ההקלה הזו, כמעט תמיד יהיה זול יותר.

זה לא אוטומטי:

בסוף, המספר הסופי תלוי בכם. זה לא רק כמה הבית שווה, אלא מי אתם בעיני המערכת: דירוג האשראי שלכם, היציבות התעסוקתית, מצב בריאותי והתנהלות העו”ש. השמאי נותן מספר, אבל הפרופיל הפיננסי שלכם קובע אם תקבלו את הכסף.

רוצים לצלול לפרטים? לחצו כאן לקריאת המסמך המלא על המגבלות החדשות של בנק ישראל.

אנשים לא קמים בבוקר ומחליטים למשכן את הבית בשביל הכיף. זה תמיד נובע מ”כאב” פיננסי או הזדמנות דחופה.

מניסיוני, אלו 3 הסיבות המרכזיות (והנכונות) לשקול את זה:

למרות הכלים הגמישים שיש לנו, ישנם מקרים בהם לא ניתן לאשר הלוואה:

נכס ללא בעלים רשומים: לא ניתן לשעבד נכס שאינו רשום בטאבו על שמכם.

עיקולים או הגבלות משפטיות: נכס עם עיקולים פעילים או צווי הריסה לא יוכל לשמש כבטוחה.

חוסר יכולת כלכלית בסיסית: במקרים בהם אין כלל יכולת להחזיר את ההלוואה, גם לא על פני תקופה ארוכה.

ועכשיו, רגע לפני שאתם רצים לבנק, אני חייב לעצור אתכם. זו האזהרה האסטרטגית החשובה ביותר שלי:

הטעות הקריטית ביותר שאנשים עושים היא מימון “צריכה נעלמת” באמצעות הלוואה ארוכת טווח.

מה זו צריכה נעלמת? חופשה. רכב חדש (שמאבד 30% מערכו ברגע שעלה לכביש). אירוע משפחתי. סגירת מינוס שנוצר מצריכה שוטפת.

דוח בנק ישראל מראה שהתקופה הממוצעת להלוואה כזו היא 250 חודשים (כמעט 21 שנים!). כשאתם לוקחים הלוואה ל-20 שנה כדי לממן חופשה של שבועיים, אתם למעשה משלמים ריבית דריבית במשך שני עשורים על משהו שכבר שכחתם ממנו.

באופן אבסורדי, אתם מעמידים בסכנת מימוש את הנכס הכי יקר שלכם – הבית – תמורת סיפוק צרכני קצר מועד. זו המתכונת הבטוחה להרס הון משפחתי. אל תעשו את זה.

– סיכון לאובדן הנכס: אי עמידה בהחזרים עלולה להוביל למימוש הנכס על ידי הגוף המלווה, מה שמוביל למכירה שלו.

– עלויות נלוות: יש לקחת בחשבון עלויות נוספות מעבר להלוואה עצמה, כגון שמאות, עמלות שונות ורישום השעבוד בטאבו.

+ אין צורך להעמיד בטחונות ערבים, הנכס הוא הערבון.

+ אופציה לפריסת תשלומים ארוכת טווח.

+ ריביות נמוכות יותר (ביחס להלוואות אחרות): כיוון שהנכס הוא בטוחה, המלווה רואה אתכם כלווים בסיכון נמוך יותר. עדכון 2025: הגדלת אחוז המימון (בכפוף למגבלות) מאפשרת איחוד חובות יקרים (בחשבון העו”ש או הלוואות צרכניות בריבית דו-ספרתית) והחלפתם באשראי זול משמעותית מהבנק.

+ סכומי הלוואה גבוהים: בזכות הביטחונות שמספק השעבוד, תוכלו לקבל הלוואות בסכומים משמעותיים.

+ תקופות החזר ארוכות: פריסת תשלומים ארוכת טווח שמקטינה את העומס החודשי.

חשוב שתדעו!

הלוואה כנגד נכס היא התחייבות כלכלית משמעותית. כשאתם משעבדים את הנכס, המלווה מקבל עליו מעין ‘בעלות’. אי עמידה בתשלומים עלולה להוביל למכירת הנכס כדי לכסות את החוב. לכן, חשוב לתכנן היטב ולוודא שתוכלו לעמוד בהחזרים לפני שמתחייבים.

בדקו תוך שניות מה גובה ההלוואה שתוכלו לקבל כנגד נכס בבעלותכם. המחשבון משקלל את ההוראה הזמנית של בנק ישראל (תוספת מימון) ומספק הערכה להחזר חודשי.

0 ש"ח

עד 70% מימון (או תוספת 200 א' מעל ה-50%)0 ש"ח

עד 85% מימון משווי הנכס (אומדן שוק)0 ש"ח

0 ש"ח

0%

0%

הלוואה בשעבוד נכס (משכנתא לכל מטרה) מאפשרת גיוס סכומים גדולים בתנאים נוחים יחסית. הנתונים מטה מציגים את הפערים המרכזיים בין גופים המפוקחים על ידי בנק ישראל (בנקים) לבין אלה המפוקחים על ידי רשות שוק ההון (חברות ביטוח וקרנות אשראי).

אזהרה: הנתונים כלליים בלבד!

המידע בטבלה נועד להתרשמות כללית. הריבית, העמלות והתנאים תלויים באופן מוחלט בפרופיל הפיננסי האישי של הלווה ובשווי הנכס. חובה לבדוק רישיונות ולהתייעץ עם גורם מקצועי לפני קבלת החלטה.

הערה חשובה: פערים ותמחור

התמחור (ריבית ועמלות) משקף את הסיכון שהגוף המממן לוקח. ככל שאחוז המימון גבוה יותר (מעל $50\%$) או כשמדובר בפתרון גישור מהיר, כך הריבית המוצעת עשויה להיות גבוהה משמעותית לעומת משכנתא רגילה בבנק.

הגיע אליי זוג, נקרא להם ‘כהן’, בעלי עסק קטן. בתקופת הקורונה, כמו רבים, הם נקלעו למצוקה תזרימית. בפאניקה, הם לקחו 3 הלוואות “אקספרס” מהירות מגופים שונים, בריביות רצחניות של 12% ו-15%.

כשהם הגיעו אליי, ההחזר החודשי הכולל שלהם עמד על 18,000 ש”ח והם פשוט “נחנקו”. הם עמדו לפני פשיטת רגל.

הטעות שלהם: הם פחדו “לגעת בבית”. הם חשבו שעדיף לקחת הלוואות יקרות ו”רק לא למשכן”.

מה עשינו? עצרנו הכל. בנינו תוכנית הבראה מסודרת. פנינו לבנק ולקחנו הלוואה אחת כנגד הנכס שלהם, בסך 400,000 ש”ח, שאיחדה את כל ההלוואות היקרות. פרסנו אותה ל-15 שנה בריבית של פריים + 3% (אז כ-7.5%).

התוצאה: ההחזר החודשי שלהם צנח מ-18,000 ש”ח ל-3,700 ש”ח. הורדנו להם את ההחזר החודשי ב-80% (!), הצלנו את העסק, והכי חשוב – הצלנו אותם מסחרור חובות שהיה מוביל לאובדן הבית בכל מקרה.

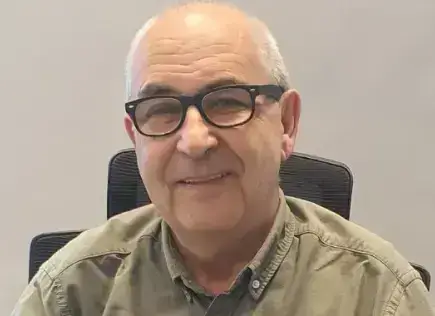

השאירו פרטים ורישרד הננפלד יבדוק את זכאותכם.

מוכנים? השאירו פרטים לשיחת ייעוץ עם מומחה עכשיו – ללא עלות:

לחצו על כל שלב כדי לצפות בפרטים המלאים.

אתם מגישים בקשה מסודרת להלוואה בבנק (בסניף, באתר או באפליקציה). תצטרכו להציג מסמכים שמראים את ההכנסות שלכם (תלושי שכר, דוחות רווח והפסד לעצמאים), דפי עובר ושב, ופרטים אישיים מלאים. תצטרכו להצהיר מהי מטרת ההלוואה ולספק פרטים על הנכס שאתם מתכוונים לשעבד.

הבנק יבדוק את היסטוריית האשראי שלכם (כולל דירוג אשראי). הוא ינתח את ההכנסות וההוצאות שלכם כדי לוודא שאתם עומדים בתנאי יחס ההחזר שנקבעו על ידי בנק ישראל (החזר חודשי שאינו עולה על 50% מההכנסה הפנויה, ובפועל לרוב לא יותר מ-1/3).

הבנק ידרוש ששמאי מקרקעין מטעמו יעריך את שווי הנכס. הערכת השמאי קריטית כי היא הבסיס לחישוב אחוז המימון המקסימלי שהבנק להעניק.

לאחר בדיקת כל הנתונים, הבנק ייתן לכם אישור עקרוני להלוואה. בשלב זה, תקבלו הצעות למסלולים שונים (ריביות, תקופות החזר ותמהיל המשכנתא - החלק בריבית קבועה והחלק בריבית משתנה). זה הזמן להשוות הצעות מכמה בנקים.

תצטרכו לרכוש ביטוח חיים לטובת הבנק, וכן ביטוח מבנה לנכס המשועבד. ייתכן שתתבקשו להמציא מסמכים משפטיים נוספים כמו נסח טאבו, אישור זכויות, אישור העדר חובות לרשות המקומית ועוד.

במעמד החתימה, אתם חותמים על מסמכי המשכנתא ועל הסכמה לרישום שעבוד על הנכס לטובת הבנק. השעבוד נרשם בלשכת רישום המקרקעין (טאבו) או ברשם המשכונות, ונרשמת גם הערת אזהרה לטובת הבנק.

לאחר סיום הרישום בטאבו והעברת האסמכתאות לבנק, הכסף יועבר לחשבון הבנק שלכם (או ישירות לגופים שאת חובותיהם ביקשתם לסגור). זהו השלב הסופי בו הכסף עובר לרשותכם.

כשאתם לוקחים הלוואה גדולה, חשוב לזכור שיש עוד תשלומים מעבר להחזר החודשי. הנה טבלה שמסכמת את העלויות הנלוות שתצטרכו לקחת בחשבון: לצפייה במידע נוסף לחצו על הכותרת פשוט.

הערכה רשמית של שווי הנכס על ידי שמאי מוסמך. הבנק מחייב זאת כדי לקבוע את סכום ההלוואה המרבי שהוא יכול להעניק לכם.

עמלה הקבועה בחוק, המשולמת לבנק בתהליך פתיחת ההלוואה. במקרים מסוימים, ניתן לקבל עליה פטור מהבנק.

ביטוח המבטיח שהבנק יקבל את כספו בחזרה אם, חלילה, יקרה משהו ללווה. המחיר משתנה לפי גיל, מצב בריאותי וסכום ההלוואה.

מגן על המבנה עצמו מפני נזקים כמו רעידת אדמה, שריפה או הצפה. השוואת מחירים בין חברות הביטוח יכולה לחסוך לכם כסף.

עלויות אדמיניסטרטיביות עבור רישום ההלוואה והשעבוד בטאבו וברשם המשכונות.

עורך הדין מייצג אתכם, בודק את כל המסמכים המשפטיים ומוודא שהאינטרסים שלכם מוגנים. העלות משתנה לפי מורכבות העסקה.

שירות אופציונלי אך מומלץ. יועץ מקצועי בונה עבורכם תמהיל הלוואה אופטימלי ומנהל משא ומתן מול הבנקים, מה שיכול לחסוך עשרות אלפי שקלים ויותר.

קנס שהבנק עשוי לגבות אם תחליטו לסגור את ההלוואה (או חלק ממנה) לפני סוף התקופה. זמינות וגובה העמלה תלויים במסלולי ההלוואה שבחרתם.

רלוונטי רק אם ההלוואה מיועדת לרכישת נכס. גובה המס תלוי במחיר הנכס והאם זו הדירה היחידה שלכם.

טיפים חשובים לדרך

תקציב כולל: אל תסתכלו רק על סכום ההלוואה והריבית. קחו בחשבון את כל העלויות הנלוות (עמלות, ביטוחים, שכ”ט), שיכולות להצטבר לסכומים גדולים.

השוואת הצעות: לפני שאתם סוגרים, קבלו מספר הצעות מחיר עבור כל שירות (ביטוח, עו”ד, יועץ) ובחרו את המשתלמת ביותר.

“כרית ביטחון”: תמיד שמרו כסף בצד לטובת הוצאות בלתי צפויות, כמו תיקונים דחופים, כדי למנוע לחץ כלכלי.

עזרה מקצועית: יועץ משכנתאות או עו”ד מנוסים יכולים לחסוך לכם זמן, כסף וטעויות יקרות לאורך כל התהליך.

מידע עדכני: תעריפים, אגרות ותקנות משתנים. ודאו שהמידע שבידכם רלוונטי להיום (הנתונים כאן נכונים ל-2025) לפני שאתם מקבלים החלטות.

כל המידע הוא להמחשה בלבד כדי לקבל אומדן לגבי המחיר יש לפנות לבעלי המקצוע

משכנתא הפוכה מאפשרת לבני הגיל השלישי לקבל סכום כסף משמעותי על חשבון הנכס שבבעלותם, וכל זאת מבלי למכור אותו או לעזוב אותו. התנאים מפוקחים ומגנים על זכויות הלווים.

הרבה מתבלבלים בין "הלוואה לכל מטרה" לבין "משכנתא הפוכה". משכנתא הפוכה מיועדת לבני הגיל השלישי (לרוב החל מגיל 60, בחלק מהגופים החל מגיל 55).

שימו לב: הסכנה היא הריבית דריבית שעלולה לנפח את החוב עם השנים.

אחוז המימון נע בין 20% ל-60% משווי הנכס, בהתאם לגיל הלווים:

כאן טמון יתרון גדול: הגמישות. ניתן לבחור מסלול ללא החזרים חודשיים כלל (הריבית נצברת), תשלום ריבית בלבד, או החזר מלא.

ההלוואה היא מסוג "Non-Recourse". אתם או היורשים שלכם לעולם לא תידרשו לשלם יותר משווי הבית בעת המכירה, גם אם החוב גדל מעבר לכך.

אנו מאפשרים לכם להשתמש בנכס הקיים שלכם כמנוף כלכלי עוצמתי.

רישרד הננפלד, יועץ משכנתאות וחבר התאחדות יועצי המשכנתאות, מלווה אתכם אישית בתהליך.

רישרד, לשעבר חבר "נבחרת היועצים" של בנק מזרחי טפחות, מתחייב להשיג עבורכם הלוואה משתלמת כנגד הנכס שלכם תוך הבטחת:

אנו מלווים אתכם יד ביד, בונים תכנית כלכלית נכונה ומבטיחים שתוכלו לעמוד בהחזרים החודשיים בביטחון.

איך זה עובד?

אני בודק הצעות מכל הבנקים ונותן להם "לריב" אחד עם השני עד להשגת הריבית הנמוכה ביותר עבורכם. המזכירה שלי, דנה, תאסוף מכם את המסמכים בוואטסאפ ונתחיל בבדיקת הזכאות.

| פרמטר השוואה | הפתרון הבנקאי | חוץ-בנקאי מפוקח |

|---|---|---|

| תיאור כללי | הפתרון הזול, היציב והשמרני. | הפתרון המהיר, הגמיש והיקר. |

| LTV מקסימלי (אחוז מימון) | 50% (כולל חוב קיים) ⚠️ עדכון (2025): אפשרות לתוספת מימון במסגרת הוראה זמנית. | 60% – 85% |

| ריבית ממוצעת | נמוכה יחסית | גבוהה משמעותית (למשל: P+3% ומעלה) |

| עלות פתיחת תיק | נמוכה (360 ₪ או 0.25%) | גבוהה מאוד (1.5% – 2.5%) |

| טיפול ב-BDI שלילי | סירוב כמעט ודאי | אפשרי (זו ההתמחות) |

| גוף מפקח | בנק ישראל | רשות שוק ההון |

כשאני אומר “חוץ-בנקאי”, הכוונה היא אך ורק לגופים מפוקחים ע”י רשות שוק ההון. כשהבנק אומר “לא”, אל תפנו לגורמים בשוק האפור! זו מלכודת. יש פתרונות חוקיים.

הכנת המסמכים מראש מזרזת משמעותית את תהליך הטיפול. רשימת המסמכים משתנה מעט בהתאם לסוג הלווה ולמטרת ההלוואה.

| סוג מסמך | שכיר | עצמאי | כל מטרה (רכישת נכס אחר/מיחזור) |

| ת.ז + ספח ודפי עו”ש (3 ח’) | ✅ | ✅ | ✅ |

| תלושי שכר אחרונים (3 ח’) | ✅ | ❌ | ✅ (אם שכיר) |

| אישור רו”ח לשנה נוכחית ושומת מס שנתיים קודמות | ❌ | ✅ | ✅ (אם עצמאי) |

| נסח טאבו/אישור זכויות הנכס הקיים (משועבד) | ✅ | ✅ | ✅ |

| דו”ח התנהלות משכנתא קיימת (לצורך מיחזור) | רלוונטי | רלוונטי | רלוונטי |

| חוזה רכישה / זיכרון דברים (אם ההלוואה לרכישה) | ❌ | ❌ | ✅ |

| הצעת מחיר לשיפוץ (אם ההלוואה לשיפוץ) | ❌ | ❌ | ✅ |

בבנק – אסור באיסור חמור. בנק ישראל אוסר זאת. בגופים חוץ-בנקאיים – מותר, וזו אחת הסיבות המרכזיות לפנות אליהם.

אין בעיה. במעמד המכירה, מבצעים “פירעון מוקדם”. הקונה מעביר את הכסף לבנק, הבנק סוגר את החוב, מסיר את השעבוד, ואתם מקבלים את היתרה.

כן, אם יש רישום מסודר ב”חברה משכנת” או ב”רשות מקרקעי ישראל” (רמ”י). התהליך מעט מורכב יותר בירוקרטית, אבל אנחנו יודעים לטפל בזה.

סוגי נכסים נוספים הניתנים לשעבוד: ניתן לשעבד מגוון נכסים לצורך קבלת המימון, מה שמאפשר קבלת סכומי כסף גבוהים יותר (עד 30 מיליון ₪ במקרים מסוימים). אלו כוללים:

דירות מגורים (דירה שנייה או להשקעה).

משרדים ונכסים מסחריים.

קרקעות לבנייה וזכויות בנייה.

עודפי רווח פוטנציאליים מפרויקטים.

כן, במקרים רבים המימון החוץ-בנקאי מהווה פתרון יחיד ללווים שסורבו על ידי המערכת הבנקאית עקב כשל תזרימי, BDI שלילי או פיגורים קודמים.

לרוב זה דרך גוף חוץ בנקאי לרוב לאיחוד חובות, סגירת תיקים בהוצאה לפועל, הלוואה לכיסוי חובות או תהליך של בנייה בית חדש גם אפשרי.

כשאתם מסלקים הלוואה כנגד נכס מוקדם, הבנק מחייב אתכם ב-4 רכיבים עיקריים שנקבעו על ידי בנק ישראל. אם תתכננו נכון את מועד הפירעון, תוכלו להימנע מחלק משמעותי מהם:

עמלה תפעולית (טיפול): עמלה קבועה ומינימלית (כ-60 ש”ח נכון לעכשיו) עבור עלויות הטיפול האדמיניסטרטיבי.

קנס אי-הודעה מוקדמת: לרוב עמלה בגובה 0.1% מהסכום הנפרע.

טיפ זהב איך להימנע?: שלחו לבנק הודעה כתובה על כוונתכם לסלק את ההלוואה בהתראה של לפחות 10 ימים מראש.

עמלת היוון (“הפסד” הבנק): זהו הרכיב היקר ביותר. הוא נגבה רק אם הריבית שנקבעה בהסכם שלכם גבוהה יותר מהריבית הממוצעת שהבנק יכול להרוויח היום בשוק.

איך להימנע: אם הריבית הממוצעת של בנק ישראל נמצאת גבוהה מהריבית שלכם במועד הפירעון, העמלה הזו מתבטלת לחלוטין.

עמלת מדד ממוצע/הפרשי שער: עמלות שרלוונטיות רק למסלולים ספציפיים (צמודי מדד או מט”ח).

טיפ לחיסכון: אם ההלוואה שלכם צמודה למדד, ודאו שהפירעון המוקדם מתבצע לאחר ה-15 או ה-16 בחודש כדי להימנע מעמלת מדד ממוצע.

זה הקאץ’. בבנק: כ-0.25%. בגוף חוץ-בנקאי: 1.5% – 2.5%. זה פער של אלפי שקלים שחייבים לקחת בחשבון. אנחנו במיקוד נלחמים תמיד להוריד את העמלות האלה עבור הלקוחות שלנו.

(עוגן מחיר) עלות ייעוץ וליווי מלא לתיק כזה נעה בין 6,000 ל-18,000 ש”ח, תלוי במורכבות התיק (אם זה תיק מסורב, BDI שלילי, או איחוד הלוואות מורכב). הייעוץ הזה מחזיר את עצמו תוך חודשים ספורים בחיסכון בריביות ובעמלות שאנחנו מוציאים עבורכם.

שנתאם שיחת היכרות?

בונים לכם משכנתא ממוקדת – גם למקרים מורכבים!

צוות המומחים של משכנתא גורו מבית מיקוד משכנתאות ימצא

לכם את הפתרון המדויק ביותר, בליווי אישי ומקצועי

התקשרו 0778884942

support@mashkantaguru.co.il

דרך יצחק רבין 1

פתח תקווה

דרך יצחק רבין 1

פתח תקווה

מיקוד – 4925110

אי עמידה בפירעון ההלוואה או בהחזר האשראי עלול לגרור חיוב בריבית פיגורים והליכי הוצאה לפועל.

הבהרה: התכנים באתר מובאים למטרות מידע כללי בלבד ואינם מהווים תחליף לייעוץ משכנתאות מקצועי ומותאם אישית.

אנו משתמשים בסוגים שונים של עוגיות כדי לשפר את חוויית השימוש באתר. באפשרותך לבחור אילו קטגוריות לאפשר:

Your browser sent a Global Privacy Control (GPC) signal. Non-essential cookies are off by default.

עוגיות חיוניות לתפקוד האתר

עוגיות לניתוח ביצועי האתר ומדידת שימוש

עוגיות לפרסום ומטרות שיווק

עוגיות לשיפור תפקוד האתר

תנאי שימוש באתר (תקנון)

בלו ג’ירף מדיה בע”מ

המשך הגלישה והשימוש באתר, לרבות במידע, מסמכים, קבצים, תמונות, טקסטים, גרפיקה, תיאורים, ביקורות ומוצרים המצויים באתר, כפופים לתנאים ולמגבלות המפורטים במסמך זה, וכן כל שינוי במסמך, אשר עשוי להתפרסם מעת לעת. הגלישה והשימוש באתר מהווה את הסכמת הגולש לכל תנאי השימוש המפורטים בתקנון זה ולהיותו של תקנון זה מסמך משפטי מחייב, בין הגולש לבין מפעילת האתר.

ככל והגולש אינו מסכים לאלו מן התנאים הקבועים בתקנון, הגולש נדרש לצאת מן האתר, לא להשאיר בו פרטים או לרכוש בו ולא לעשות כל שימוש במידע ובשירותים הנוספים המצויים בו.

מפעילת האתר רשאית לשנות תקנון זה מעת לעת לפי שיקול דעתו הבלעדי והמלא, ושינויים אלה ייכנסו לתוקפם באופן מיידי, עם פרסומם.

התקנון עודכן לאחרונה ביום 28 לחודש אוגוסט 2025.

בשאלות ובירורים בנוגע למוצרים והשירותים המוצעים באתר, הגולש מוזמן ליצור קשר עם מפעילת האתר ב support@bluegiraffe.co.il

מפעילת האתר או מי מטעמה לא נושא באחריות לכל תוכן פרסומי או מידע מסחרי אחר שיפורסם באתר. הפרסום באתר אינו משום המלצה, חוות דעת, הבעת דעה, עידוד או שידול, מצד מפעילת האתר ולמעשה כל החלטה בדבר השימוש בתכנים הכלכליים, ביטוחיים, רפואיים ואחרים שיבחר לקבל הגולש באתר, תיעשה באחריותו הבלעדית.

כל הודעה למשתמש תיחשב כאילו נמסרה כדין אם נשלחה לכתובת הדוא”ל שמסר בעת השימוש באתר

סמכות השיפוט הבלעדית והייחודית בקשר עם האתר והשירותים הניתנים בו, לרבות פרשנותו ואכיפתו של תקנון זה ו/או כל פעולה או סכסוך הנובע ממנו, תהיה מסורה אך ורק לבית המשפט המוסמך בתל אביב ועל פי דיני מדינת ישראל בלבד.